General,Industrial

5 kesalahan cukai yang biasa berlaku di Malaysia, dan bagaimana mengelakkannya.

over 7 years ago Faiz[ Diterjemah dari Bahasa Inggeris. Click here for English version ]

Menurut laporan berita daripada tahun 2017, banyak selebriti Malaysia tidak membayar cukai pendapatan mereka. Ya walaupun mereka memperoleh pendapatan berjuta-juta ringgit, tapi perkara ni masih terjadi, dan pihak berkuasa sedang menyiasat untuk mengambil tindakan selanjutnya. Sama ada anda seorang selebriti “paling meletop” ataupun rakyat marhaen biasa, perbuatan mengelak dari membayar cukai adalah masalah besar di banyak negara. Secara jujurnya, mengelak dari membayar cukai adalah perkara terakhir yang anda mahu buat sebab, jika anda tertangkap, denda yang dikenakan memang boleh buat anda pokai teruk!

Butiran tentang undang-undang cukai ni boleh berubah dari tahun ke tahun, dan tiada sesiapa yang ingin pegawai cukai datang mengetuk pintu rumah menyatakan bahawa anda tidak melakukan apa yang sepatutnya. Anda boleh mengelakkan isu tersebut dengan hanya menghubungi cawangan Lembaga Hasil Dalaman Negeri (LHDN) terdekat untuk mendapat penjelasan untuk perkara yang anda tidak faham.

Untuk membantu anda, berikut adalah 5 Kesalahan Cukai yang Biasa Berlaku Di Malaysia Dan Bagaimana Untuk Mengelakkannya.

1. Memberi nasihat cukai (yang kurang tepat)

Kalau ada kawan atau ahli keluarga anda meminta nasihat tentang cukai dan anda kurang pasti tentang perkara itu, adalah lebih baik jika anda meminta mereka terus bertanyakan kepada LHDN ataupun seorang professional. Mengikut Seksyen 114(1A) Akta Cukai Pendapatan 1967 (Tiada terjemahan rasmi), adalah satu kesalahan bagi seseorang untuk menasihati orang lain mengenai cukai JIKA ia mengakibatkan cukai mereka “underdeclared” Jika disabitkan kesalahan, anda akan didenda RM200-RM20,000 atau hukuman penjara hingga 3 tahun, atau kedua-duanya sekali.

Seksyen 114 (1A) Akta Cukai Pendapatan 1967 (sebahagian; tiada terjemahan rasmi)

Undang-undang ini sebenarnya lebih tertakluk kepada profesional yang berurusan dengan cukai seperti akauntan dan peguam cukai, tetapi jika anda memberitahu rakan anda untuk mengecualikan pendapatan hasil kerja “freelance” mereka daripada pulangan cukai, maka anda boleh didakwa di bawah undang-undang ini.

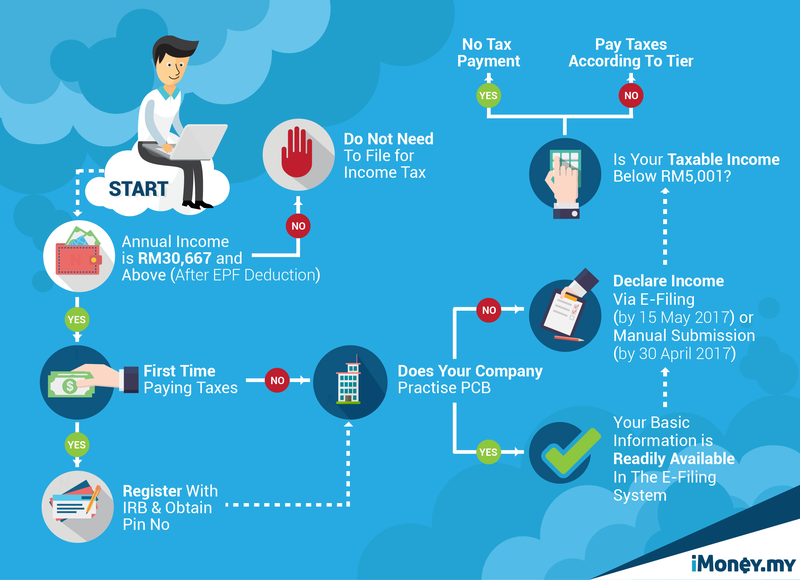

2. Tidak menghantar borang pulangan cukai

Anda mungkin sudah tahu bahawa anda perlu menghantar borang pulangan cukai kepada LHDN pada 30 April setiap tahun (30 Jun bagi mereka yang menjalankan perniagaan). Ini sudah ditulis dalam Seksyen 77 (1) Akta Cukai Pendapatan 1967. Tetapi jika anda tidak mempunyai pendapatan yang cukup untuk dikenakan cukai, adakah anda masih perlu hantar penyata cukai anda?

Untuk menjawab kebimbangan anda ni, jawapannya adalah anda hanya perlu memfailkan penyata jika anda mempunyai pendapatan yang boleh dikenakan cukai. Jadi, ya, jika anda tidak pernah memfailkan pulangan cukai sebelum ini, dan pendapatan anda tidak cukup untuk dikenakan cukai, anda tidak perlu mengemukakan pun pulangan cukai anda. Sekiranya anda memang pernah memfailkan pulangan cukai, maka anda harus terus melakukannya walaupun anda tidak membayar sebarang cukai, atau jika anda mengambil potongan gaji dan tidak mendapat cukup untuk membayar cukai.

Ini untuk mengelakkan anda diletak dalam profil risiko tinggi untuk kes pengelakan pembayaran cukai, yang mungkin menjadikan anda calon untuk pengaudit cukai untuk mengesahkan pulangan cukai anda. Menurut LHDN, anda boleh diaudit sehingga 5 tahun taksiran, dan tiada had masa untuk pengauditan jika terdapat sebarang penipuan atau cubaan pengelakan cukai, Jadi anda perlu memastikan akaun cukai anda teratur.

LHDN mempunyai senarai pelepasan cukai yang anda boleh gunakan untuk mengira pendapatan bercukai anda. Ada juga panduan seperti ini dari RinggitPlus yang boleh membimbing anda dalam pengiraan cukai. Terdapat beberapa jenis pelepasan cukai yang mungkin anda layak, jadi pendapatan bercukai anda mungkin jauh lebih rendah dari yang anda fikirkan.

3. Menipu tentang pendapatan anda

Ini adalah kesalahan cukai yang sangat jelas - Anda mengelakkan cukai dengan merendahkan jumlah pendapatan yang anda perolehi. Seksyen 113 (1) Akta Cukai Pendapatan (Tiada terjemahan rasmi) menyatakan bahawa:

Melainkan ianya kesilapan jujur, memberi maklumat yang salah tentang pendapatan anda boleh didenda sebanyak RM1,000 hingga RM10,000 termasuk tambahan 200% keatas cukai yang dikenakan. Anda juga boleh diminta untuk membayar jumlah yang tidak dibayar jika tiada prosiding jenayah dikenakan terhadap anda, tetapi kenapa nak cari pasal kan?

Terdapat salah faham umum bahawa “freelancers” sepenuh masa tak perlu membayar cukai atau mengisytiharkan pendapatan mereka. Tetapi sebenarnya, mereka masih kena bayar tau. Mereka secara teknikal bekerja sendiri dan masih membayar cukai di bawah undang-undang kita sama ada atau tidak mereka telah menubuhkan perniagaan untuk diri mereka sendiri.

“Freelancers” mungkin tertakluk kepada undang-undang percukaian yang berbeza seperti kadar yang lebih rendah untuk mana-mana royalti yang mereka peroleh, dan apa-apa pendapatan yang mereka terima bekerja di luar negeri adalah 100% dikecualikan daripada cukai pendapatan Malaysia (kami akan rungkaikan lebih banyak pengecualian dalam artikel seterusnya). Untuk mendapatkan maklumat lanjut mengenai bagaimana “freelancers” harus memfailkan cukai mereka, Semak artikel RinggitPlus ini atau hubungi cawangan LHDN terdekat untuk dapatkan maklumat lanjut okay?

4. Tidak membayar cukai

Satu kesalahan cukai yang CUKUP JELAS tetapi memang kami nak sebut jugak kerana anda boleh dihalang daripada meninggalkan negara! Di bawah Seksyen 114 Akta Cukai Pendapatan 1967, mengelakkan cukai di bawah mana-mana kaedah tersenarai adalah kesalahan yang boleh dihukum dengan denda sebanyak RM1,000 hingga RM20,000 di atas tambahan 300% kepada cukai yang anda cuba elakkan daripada membayar.

Bagi menghentikan niat anda nak ke luar Malaysia, di bawah Seksyen 104, Ketua Pengarah LHDN juga boleh mengeluarkan sijil kepada mana-mana Pesuruhjaya Polis atau Pengarah Imigresen dengan butir-butir anda dan butir-butir apa-apa cukai yang ANDA PERLU bayar – Ini menyebabkan anda boleh dihalang daripada meninggalkan Malaysia sehingga semua hutang cukai anda telah diselesaikan. Jika sijil ini dikeluarkan, adalah menjadi satu jenayah untuk anda cuba meninggalkan Malaysia tanpa membayar cukai di bawah Seksyen 115, yang membawa hukuman denda sebanyak RM200 hingga RM20,000, dan / atau sehingga 6 bulan penjara.

Selain daripada kes pengelakkan cukai yang melampau di atas, anda perlu pastikan yang anda membayar cukai tepat pada masanya untuk mengelakkan caj penalti (30hb April untuk pendapatan bukan perniagaan dan 30hb Jun untuk pendapatan perniagaan). Seksyen 103 (1) menyatakan bahawa apa-apa cukai yang kena dibayar hendaklah dibayar tepat pada masanya sama ada anda merayu terhadap pengiraan cukai (jika ada pertikaian) atau tidak. Tambahan tu, Seksyen 103 (3) menyatakan bahawa jumlah belum dibayar pada tarikh tamat akan dikenakan tambahan 10%. Selain itu, sekiranya cukai dan bayaran tambahan masih tidak diselesaikan dalam masa 60 hari, anda akan mendapat 5% lagi tambahan mengikut Seksyen 103 (4).

Tetapi katakan anda menghadapi masalah membayar cukai itu pada masa yang tepat, anda sebenarnya boleh meminta untuk membayar cukai anda dengan ansuran yang dibenarkan di bawah Seksyen 107B. Hubungi cawangan LHDN di mana fail fizikal anda disimpan untuk memfailkan rayuan. Anda harus melakukan ini secepat mungkin sebab penalti pembayaran lewat masih akan dikenakan sekiranya tidak membuat pembayaran yang diperlukan pada waktu.

5. Tidak menyimpan dokumen yang relevan untuk cukai pendapatan

Undang-undang sebenarnya meletakkan kewajipan bagi kita untuk menyimpan dokumen yang boleh memberi kesan terhadap pendapatan bercukai kita. Mengikut Seksyen 82A (1) & (2) Akta Cukai Pendapatan, kita perlu menyimpan dokumen tersebut sekurang-kurangnya 7 tahun sama ada kita membayar cukai ataupun tidak - sekurang-kurangnya, anda menyimpan bukti bahawa pendapatan bercukai anda tidak cukup tinggi untuk dikenakan cukai.

Dokumen-dokumen ini boleh dipanggil sebagai penyata pendapatan dan perbelanjaan anda, serta apa-apa invois, baucar, resit, dan apa-apa dokumen lain yang boleh mengesahkan butiran mengenai pulangan cukai anda. Mengikut Seksyen 82A (4), anda perlu menyimpan apa-apa rekod elektronik dalam format yang mudah diakses dan boleh ditukar kepada penulisan (pada dasarnya jika anda boleh mencetaknya – itu yang terbaik); dan anda juga harus menyimpan salinan dokumen manual mana-mana dokumen yang anda simpan secara elektronik (anda mungkin mahu membuat fotokopi mereka juga sejak dakwat memudar dari masa ke masa).

Kegagalan menyimpan rekod kertas 7 tahun ini akan dianggap sebagai kesalahan jenayah di bawah Seksyen 119A, yang boleh menyebabkan denda RM300-RM10,000 dan / atau sehingga 1 tahun penjara. Anda mungkin mahu menyimpan dokumen selama yang mungkin. Hal ini kerana di bawah Seksyen 122, kesalahan cukai tertentu boleh dijalankan selama 12 tahun, dan untuk beberapa kesalahan lain mungkin tidak ada batasan waktu untuk pegawai cukai datang mencari anda. Jika senario itu berlaku, sekurang-kurangnya anda akan mempunyai cara untuk menunjukkan anda melakukan kesilapan yang jujur.

Terdapat banyak pelepasan cukai bagi warganegara Malaysia yang boleh membantu mengurangkan jumlah cukai yang perlu dibayar. Failkan untuk kategori yang anda layak untuk tahun itu, dan simpan resit sebagai bukti.

Tiada yang pasti di dunia ini melainkan pembayaran cukai..

Negara mana yang anda tinggal pun, cukai akan dikenakan untuk membantu pendapatan kerajaan. Cukai pendapatan di Malaysia sebenarnya berstrukturkan sistem progresif. Ini bermakna, pendapatan yang melebihi angka tertentu dikenakan cukai pada kadar yang lebih tinggi. Ini menjadikannya jauh lebih fleksibel daripada kadar kurungan yang rata. Untuk gambaran yang lebih jelas, rakyat Malaysia membayar cukai 0% pada RM5,000 pertama yang mereka perolehi untuk tahun ini (BUKAN SEBULAN), 1% pada RM15,000 yang akan mereka perolehi, dan 5% pada RM15,000 seterusnya, dan sebagainya.

Sekali lagi kami nak ingatkan, jika anda mempunyai soalan membakar mengenai cukai di Malaysia, hubungi LHDN terus dan mereka akan sedia membantu anda.

An avid reader